如何避免單據(jù)被銀行拒付

如何避免單據(jù)被銀行拒付

--國際銀行界提供的這種服務(wù)形式,促進(jìn)了國際貿(mào)易的發(fā)展。跟單信用證的發(fā)展削弱了貨主的風(fēng)險,其根本的作用是能夠保證賣方得到貨款,買方得到貨物。然而,需要信用證涉及到的各方---銀行、買方、賣方必須誠實可信。

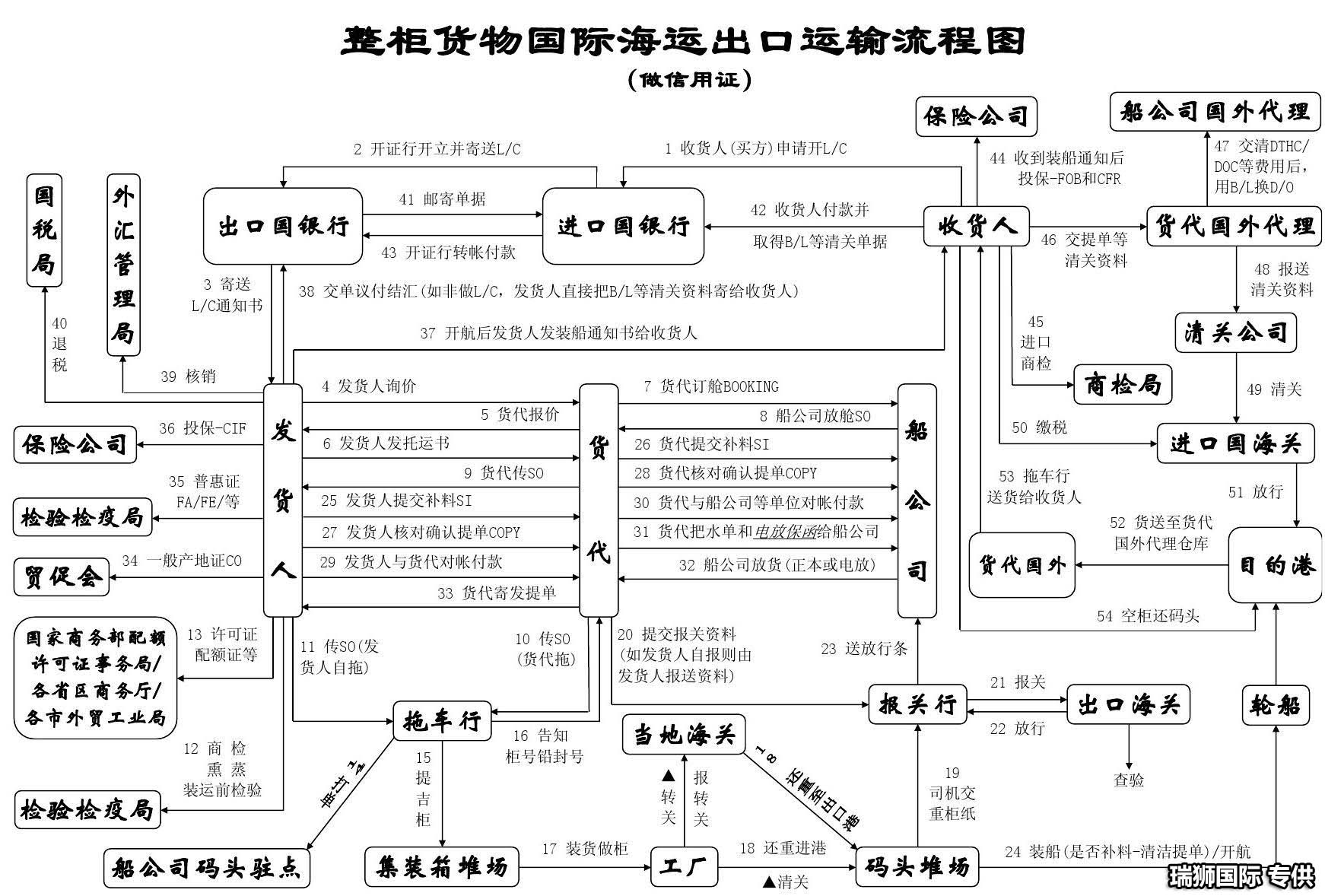

跟單信用證的操作流程簡單,當(dāng)買方從國外進(jìn)口貨物時,向本國銀行申請開具向賣方(或信用證的受益方)付款的作用證,賣方根據(jù)銷售合同規(guī)定的運輸方式,將能夠證明貨物已經(jīng)出運而且符合信用證要求的文件交與銀行議付。證明貨物出運的主要單據(jù)是提單,除此之外還有一些雙方約定的單據(jù),如原產(chǎn)地證明、商業(yè)發(fā)標(biāo)、保險單等。

那么,銀行在跟單信用證體系中起什么作用呢?

當(dāng)開證行收到全套符合要求的文件后,開證行會將約定的貨款付給賣方(或受益人)。通常,開證行要求賣方將單據(jù)交給其本國的銀行,該銀行作為議付行。議付行將全套完整的單據(jù)郵寄給開證行,開證行將這些文件轉(zhuǎn)交給買方(開證申請人)。 了解更多,點擊進(jìn)入

為使跟單信用體系運轉(zhuǎn)良好,削弱賣方和買方的風(fēng)險,賣方提供給銀行的文件必須具有可*性和真實性,而且執(zhí)行貿(mào)易合同的承運人必須是值得信賴的。當(dāng)然,銀行本身的可信度也是一個重要因素。在一般情況下,如果賣方提供的文件

為使跟單信用體系運轉(zhuǎn)良好,削弱賣方和買方的風(fēng)險,賣方提供給銀行的文件必須具有可*性和真實性,而且執(zhí)行貿(mào)易合同的承運人必須是值得信賴的。當(dāng)然,銀行本身的可信度也是一個重要因素。在一般情況下,如果賣方提供的文件

符合跟單信用證的要求,銀行則履行付款義務(wù)。但是銀行不擔(dān)保文件的真實性和可*性。如果銀行發(fā)現(xiàn)單據(jù)不符或文件失效,

這時跟單信用證就失效了。銀行審核單據(jù)的正確性時非常謹(jǐn)慎,單據(jù)之間內(nèi)容是否相符,單據(jù)與信用證是否相符,這是銀行接受議付或拒付或拒絕議付的根本原因。 跟單信用證體系下,銀行操作的是單據(jù)而不是貨物。例如,銀行處理原產(chǎn)地證 明時,并沒有考慮貨物的實際狀態(tài),銀行只考慮文件內(nèi)容是否符合信用證要求。但是,有些文件銀行是不予考慮的,如印刷在提單背面的條款,銀行處理單據(jù)的準(zhǔn)則是國際商會500號出版物《跟單信用證統(tǒng)一慣例》。 了解更多,點擊進(jìn)入

在跟單信用證體系下,賣方和買方怎樣才能降低風(fēng)險呢? 了解更多,點擊進(jìn)入

在跟單信用證體系下,賣方和買方怎樣才能降低風(fēng)險呢? 了解更多,點擊進(jìn)入

首先,必須認(rèn)真繕制銷售合同。國際貿(mào)易是從訂立合同開始的,合同中應(yīng)闡明買方申請開證時向銀行提出的條款,這些條款應(yīng)該清晰、簡單可核實并且限制條款少。買方對運輸單據(jù)的規(guī)定要具體、如提單的種類、由誰簽發(fā)等。買方應(yīng)明確規(guī)定對于貨的品名和包裝的描述,語言應(yīng)清晰、明了子、便于銀行審核單據(jù)。合同中應(yīng)避免使用諸如“第一流的承運人”、“特定天氣狀況下裝船”之類的語言。當(dāng)賣方向銀行提供的文件需要滿足上述語言要求時,議付行將無所適從,不得不征求申請人(買方)的意見,這必將造成議付延遲。除進(jìn)口清關(guān)和官司方所要求的文件外,進(jìn)口方(買方)不應(yīng)要求過多的文件,因為文件越多,銀行遇到單證不符點的機(jī)會越大,這必將影響跟單信用證體系的順利運行。

其次,賣方收到信用證后,必須及時、認(rèn)真地核查。通常,收到信用證后,賣方即根據(jù)銷售合同地條款開始備貨,準(zhǔn)備用期出運。但是,當(dāng)賣方根據(jù)銷售合同準(zhǔn)備好單據(jù)提供給議付行時,發(fā)現(xiàn)單據(jù)不符合信用證的要求,銀行只能根據(jù)信用證議付,而對銷售合同一無所知。由此,必將造成議付失敗或有條件議付。如果賣方收到信用證衙及時與銷售合同比較,發(fā)現(xiàn)信用證有偏差,賣方可以通知買方更改信用證,上述麻煩是可以避免的。

最后要說明的是,貨主不要為了獲得清潔提單而向承運人出具保函。實際上,貨主都知道,應(yīng)該使與貨物有關(guān)的單據(jù)真實地反映出貨物的實際情況。這不僅是銀行審核信用證時的要求,而且也是因為發(fā)生過利用單據(jù)進(jìn)行詐騙的情況。但是,賣方為了獲取清潔提單,往往通過向承運人出具保函的方式要求承運人刪除批注。事實上,承運人有權(quán)對收到的待出運貨物狀態(tài)進(jìn)行批注,因為這可以限制承運人承擔(dān)的責(zé)任。對于出具保函的做法,銀行方面十分反對。有些國家的法律是不承認(rèn)這種保函的,而且認(rèn)為這是欺詐行為,是賣方與承運人同欺騙買方。真正的問題是,一但這種保函落入買方手里,那么跟單信用證的操作就復(fù)雜化了。 了解更多,點擊進(jìn)入

世界各國(地區(qū))關(guān)稅查詢網(wǎng)址: 了解更多,點擊進(jìn)入

瑞獅國際網(wǎng)站更多查詢: 更多查詢,點擊進(jìn)入

| 海關(guān)編碼查詢 | 出口退稅稅率查詢 | 進(jìn)口稅率查詢 | 企業(yè)情況查詢 | 企業(yè)信用查詢 | 通關(guān)狀態(tài)查詢 | 知識產(chǎn)權(quán)備案信息查詢 | 銀行匯率查詢 | 查詢更多 |

| 點擊進(jìn)入 | 點擊進(jìn)入 | 點擊進(jìn)入 | 點擊進(jìn)入 | 點擊進(jìn)入 | 點擊進(jìn)入 | 點擊進(jìn)入 | 點擊進(jìn)入 | 點擊進(jìn)入 |

| 東南亞專線 | 越南專線 | 泰國專線 | 老撾專線 | 柬埔寨專線 | 新加坡專線 | 馬來西亞專線 | 菲律賓專線 | 緬甸專線 |

| 印尼專線 | 斯里蘭卡專線 | |||||||

| 日韓臺專線 | 日本專線 | 韓國專線 | 臺灣專線 | |||||

| 北美洲專線 | 歐洲專線 | 加拿大專線 | 墨西哥專線 | |||||

| 澳洲專線 | 歐洲專線 | 歐洲專線 | 阿根廷專線 | |||||

| 中東專線 | 伊朗專線 | 沙特專線 | 迪拜專線 | 阿拉酋專線 | 科威特專線 | 卡塔爾專線 | ||

| 印巴專線 | 印度專線 | 孟加拉專線 | 巴基斯坦專線 | |||||

| 西歐專線 | 比利時專線 | 法國專線 | 荷蘭專線 | 英國專線 | 德國專線 | 瑞士專線 | ||

| 中歐班列專線 | 中歐卡航專線 | |||||||

| 北歐專線 | 瑞典專線 | |||||||

| 西非專線 | 南非專線 | 北非專線 | 中非專線 | 東非專線 | 尼日利亞專線 | |||

| 中南美專線 | 巴西專線 | 智利專線 | 阿根廷專線 | 其它國家專線 |

美國公司資料查詢及各各州官方網(wǎng)址大全 了解更多,點擊進(jìn)入 | |||||

| 紐約州(New York) | 特拉華州(Delaware) | 加利福尼亞州(California) | 田納西州(Tennessee) | 克薩斯州(Texas) | 佛羅里達(dá)州(Florida) |

| 馬利蘭州(Maryland) | 麻薩諸塞州(Massachusetts) | 新澤西州(New Jersey) | 華盛頓州(Washington) | 康州(Connecticut) | 夏威夷州(Hawaii) |

| 密歇根州(Michigan) | 亞利桑那州(Arizona) | 密蘇里州(Missouri) | 內(nèi)華達(dá)州(Nevade) | 明尼蘇達(dá)州(Minnesota) | 賓夕法尼亞州(Pennsylvania) |

| 威斯康辛州(Wisconsia) | 俄勒岡州(Oregon) | 伊利諾州(Illinois) | 臺灣線(Taiwan) | 越南線(Vietnam) | 美國關(guān)稅查詢 |

信用證 相關(guān)內(nèi)容

——2023-09

信用證軟條款有哪些?如何規(guī)避?

信用證軟條款有哪些?如何規(guī)避?信用證軟條款有哪些?如何規(guī)避?相信很多做外貿(mào)的人都聽過信用證軟條款,信用證軟條款也被稱為陷阱條款,如果不能正確區(qū)分,是存在一定外貿(mào)風(fēng)險的,下面立量多就為大家詳細(xì)介紹一下信用證軟條款有哪些,以及應(yīng)該如何規(guī)避,一起來看看吧。信用證軟條款是指在不可撤信用證… [了解更多]

2022-11

信用證內(nèi)容及信用證的標(biāo)準(zhǔn)格式

信用證內(nèi)容及信用證的標(biāo)準(zhǔn)格式A.信用證一般涉及的內(nèi)容如下:(1)對信用證本身的說明。如其種類、性質(zhì)、有效期及到期地點。(2)對貨物的要求。根據(jù)合同進(jìn)行描述。(3)對運輸?shù)囊蟆?4)對單據(jù)的要求,即貨物單據(jù)、運輸單據(jù)、保險單據(jù)及其它有關(guān)單證。(5)特殊要求。(6)開證行對受益人及… [了解更多]

2024-10

出口企業(yè)采用信用證結(jié)算的風(fēng)險 信用證注意

帶你來了解信用證有哪些風(fēng)險和犯范?信用證,作為一種相對較為有保障且以銀行信用為基礎(chǔ)的貿(mào)易結(jié)算工具,在國際貿(mào)易中廣泛采用,占有非常重要的地位,甚至可以說是目前國際貿(mào)易付款方式*常用的一種付款方式。產(chǎn)品差不多,價格差不多,別人能接受LC,你接受嗎?小單Paypal,中單TT,大單客戶… [了解更多]

2024-08

信用證出現(xiàn)單證不一致時,該如何補(bǔ)救?

信用證出現(xiàn)單證不一致時,該如何補(bǔ)救?信用證出現(xiàn)單證不一致時,該如何補(bǔ)救?在出口業(yè)務(wù)的信用證交易中,由于單據(jù)與信用證出現(xiàn)不符點,以致于單據(jù)被拒付,是常見的事故。那么,當(dāng)出現(xiàn)單證不一致時,該如何補(bǔ)救?單證一致的要點在單證審核中,受益人提交的單據(jù)的種類、內(nèi)容和份數(shù),甚至文字措詞等都必須… [了解更多]

2024-07

信用證的結(jié)算定義及謹(jǐn)防這五類風(fēng)險

信用證結(jié)算謹(jǐn)防這五類風(fēng)險國際貿(mào)易中,買賣雙方可能互不信任,買方擔(dān)心預(yù)付款后,賣方不按約定備貨發(fā)貨;賣方擔(dān)心發(fā)貨后,買方不按約定付款。那么如何破解這個困境?實踐中,國際貿(mào)易貨款的國際結(jié)算,引入了買方銀行、賣方銀行作為居中操辦人,代為收發(fā)貨款、處理貿(mào)易單據(jù),由此產(chǎn)生了國際信用證這種結(jié)… [了解更多]